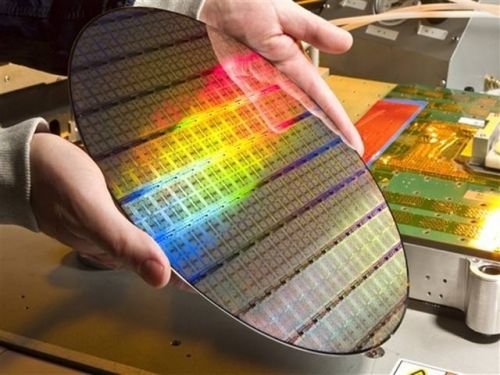

过去10年,半导体硅晶圆因供过于求,使得价格不断走跌。但从2017年初起,情势出现大反转,供不应求推升硅晶圆的报价逐季飙涨,第一季度整体报价涨幅约达20%。

硅晶圆涨价的主要原因体现在两个方面,一方面是车联网、物联网、存储、AI和比特币等应用的爆发,推升半导体需求大增;另一方面是全球前五大厂商并未有扩充产能的计划,使得硅晶圆市况由生产过剩转为供不应求,带动报价大幅走高。

近年来,物联网、车用电子订单全面涌向8英寸晶圆厂,导致8英寸晶圆代工产能明显供不应求。在在8/12英寸晶圆产能紧缺的情况下,台积电将进行晶圆代工价格上调,二线晶圆代工厂纷纷向台积电看起酝酿上调晶圆代工报价。

内地新建晶圆厂将带动硅晶圆需求大增

目前在半导体硅晶圆市场,国外巨头占据了主要的市场份额。其中,包括日本信越半导体、日本胜高(SUMCO)、台环球晶、德国Silitronic和南韩乐金(LG)在内的全球前五大厂商占据了硅晶圆 90% 的市场份额。

全球第二大硅晶圆厂商日本胜高(SUMCO)此前表示,在12英寸硅晶圆的部分,预估2018年价格将如预期回升约20%(2018年Q4价格将较2016年Q4高出40%),且预估2019年价格将持续回升,当前顾客关心的重点在于确保能取得所需的数量,且已开始就2021年以后的契约进行协商。

在8英寸的部分,供应量增加有限,今后恐长期呈现供需紧绷状态,客户对于采购8英寸硅晶圆的危机感更胜于12英寸产品;在6英寸的部分,当前供应不足情况显现,价格虽回升,不过中长期前景不明。

值得一提的是,受惠于硅晶圆不断涨价趋势,SUMCO入股的台胜科的业绩表现十分亮眼。据了解,台胜科成立于1995年,由台塑与SUMCO合资成立,持股分别为38%、46.95%,主要生产8英寸及12英寸硅晶圆,分别占营收比重为40%、60%,客户群为晶圆代工厂及存储器厂。

在台胜科近日举办的法说会上,副总经理赵荣祥表示,目前台胜科12英寸月产能为28万片,8英寸月产能32万片,硅晶圆需求持续畅旺,台胜科会全力提高生产效率去瓶颈化,估计2018年报价会有两位数的成长,供需吃紧状况会至2020年,价格也会一路上涨。

赵荣祥进一步指出,台胜科订单能见度已至2020年,主要动能来自大陆地区新建的晶圆厂产能将开出,带动硅晶圆需求大增,预估2017~2020年的需求量将大增1.35倍;存储器厂方面,目前正在进行扩建的包括:海力士在无锡约扩建15万片月产能、三星则在西安扩增10万片的月产能、而合肥的睿力也将有新产能开出。

此外,福建晋华和武汉长江存储虽然进度较预期慢,但受到中美贸易战冲击,大陆地区加快半导体发展,福建晋华和长江存储已加速投产脚步,未来月产能约4,000~5,000片,持续朝1万片迈进。

国内12英寸、8英寸硅片产能现状

硅片是晶圆厂最重要的上游原材料。可以说,上游晶圆硅片材料受制于人,对迅速发展集成电路全产业的中国大陆来说也成为产业发展的桎梏。

在12英寸硅片方面,截止2017年11月,我国12英寸硅片需求量为45万片(包括三星西安、SK海力士无锡、英特尔大连、联芯厦门),随着晶合集成、台积电南京和格芯成都的陆续投产,加上紫光南京、长鑫合肥、晋华集成三大存储芯片厂的建成,预估到2020年我国12英寸硅片月需求量为80-100万片。

目前我国12英寸硅片主要依赖进口,但规划中的月产能已经达到120万片,后续如均能顺利量产,可基本满足国内需求。

据一些IC大厂透露,短期内8英寸晶圆代工产能明显不足,很多公司已选择采用12英寸晶圆代工,以缓解8英寸供应能力缺乏的情况,但由于12英寸晶圆代工价格要高出20~30%,因此将对下游公司毛利润产生一定影响。